暗号資産の透明性にまつわる実態と誤解──オンチェーントラッキングが投資家保護と普及に貢献 | CoinDesk JAPAN(コインデスク・ジャパン)

関心の高まりで市場は活性化

暗号資産は、個人から、ブロックチェーンテクノロジーの活用を模索するスタートアップまで幅広い関心を集めており、一部の企業はバランスシートの一部をビットコイン(BTC)のような資産に割り当てている。

しかし、最近の話題はもっぱら、米証券取引委員会(SEC)が2024年初頭までにアメリカでのビットコインETF(上場投資信託)の取引を認める可能性に集中している。

カナダには数年前からビットコインETFがあり、欧州でも最近初のETFが立ち上げられたが、アメリカには格段に大きな市場が存在する。アメリカでのETF承認は、大手金融機関の参入に門戸を開くもので、この間のETF申請にはブラックロック(BlackRock)、ヴァンエック(VanEck)、フィデリティ(Fidelity)、フランクリン・テンプルトン(Franklin Templeton)などが名を連ねている。

ETF以外の話題では、JPモルガンのような金融機関が、Quorum(後にConsenSysに売却)と呼ばれるイーサリアムの「フォーク(派生)」バージョンを使って、ブロックチェーンテクノロジーを試している。JPモルガンは現在、国境を越えた決済を迅速化するため、ブロックチェーンベースの預金トークンを検討していると報じられている。

暗号資産のさまざまな側面

暗号資産、そして現在普及している「デジタル資産」という言葉は、人によって意味が異なる。手始めに、このテクノロジーとデジタル資産がどのような利益をもたらすかを理解するのが良い方法だ。

ネット上には多くの識者が存在するため、教育用ソースを慎重に見極めることが重要だ。CIO協会などの専門機関や、マサチューセッツ工科大学(MIT)やコーネル大学などの大学を通じて、評判の高いプログラムをオンラインで入手できる。

デジタル資産の種類によっては、特定の法定通貨にペッグされて安定した価値を提供するステーブルコインのように取引の手段として最適なものもある。これらはグローバル金融システムにアクセスするための手段となる。

発展途上国では、ドル建て資産へのアクセスが文字通りの救世主となり得る。日々の支払いに利用する人もいれば、単に財産を保全したいだけの人もいる。

また、特定のデジタル資産を投資機会として捉える人もいる。例えば、フィデリティ・デジタル・アセッツ(Fidelity Digital Assets)は最近、ビットコインの評価を見直し、より広範な「暗号資産トークン」エコシステムと、デジタル資産としてのビットコインとの違いを強調した。

2020年に「ビットコイン戦略」を採用したマイケル・セイラー(Michael Saylor)氏と彼の会社マイクロストラテジー(MicroStrategy)のような超強気派は、キャッシュフローと負債を使ってビットコインを購入し、バランスシート上に保有している。マイクロストラテジーはそれ以来、市場を徹底的にアウトパフォームしている。

懐疑論は存在する──正当なものもあれば誤解に基づくものも

残念なことに、暗号資産は匿名性が高く、犯人を追跡することが難しいため、犯罪や違法行為に利用されやすいという認識が注目を集めている。

その他にも、規制の不確実性、価格ボラティリティ、複数の倒産劇によるエコシステムの混乱などが懸念されている。詐欺、ポンジ・スキーム、資金の横領などの疑惑や有罪判決も出ている。

ダークウェブの犯罪者やハッカーが、ビットコインなどの暗号資産での支払いを求めているというニュースを見たことがあるだろう。このような報道により、暗号資産は犯罪者やテロリストの巣窟だという認識が広まっている。

しかし、チェイナリシス(Chainalysis)が実施した犯罪活動の分析を見ると、2022年の全暗号資産取引のうち、違法行為は0.24%だった。

参考までに、暗号資産の時価総額は2023年第4四半期時点で約1兆3000億ドル(約195兆円、1ドル=150円換算)。国連薬物犯罪事務所は、1年間にロンダリングされる資金を世界のGDPの約2~5%、つまり8000億~2兆ドルと見積もっており、これは暗号資産の時価総額よりも多い。

もちろん、犯罪が起こらないというわけではない。チェイナリシスによれば、2022年には制裁対象者による暗号資産の使用、詐欺、窃盗を含む不正な活動で200億ドルに相当する犯罪行為が行われた。

犯罪者は洗練されたアプローチを用いるが、追跡は可能

ブロックチェーン取引は擬似匿名取引だが、エンドツーエンドで完全に追跡可能な監査証跡に取引の一部として記録され、永久不変の取引台帳に保管される。

台帳に記録された暗号資産取引は一意に識別できるため、捜査当局は特定のアドレス、ウォレット、エンティティ間の関係を追跡できる。これらの関係を捜査当局が利用することで、規制された「オンランプ」とのつながりを特定し、現実世界のエンティティとのつながりを明らかにすることができる。

ビットコインやイーサリアムのような主要ネットワークでは、オンチェーン監視体制が洗練され、急速に改善されつつある。これによって、悪質な行為者が排除され続けるだろう。

資産の追跡は科学であると同時に芸術でもあり、チェイナリシス、エリプティック(Elliptic)、TRMラボ(TRM Labs)、サイファートレース(CipherTrace)などの企業が作成したツールの使用を通じて、完成が図られている。

専門家たちはこれらのツールを使って取引を分析・追跡し、オンチェーンデータの利点を活用して暗号資産を追跡することで、全体像を把握しようとしている。

アクシー・インフィニティ(Axie Infinity、人気のメタバースゲームプラットフォーム)のRoninブリッジは、デジタル資産をチェーンに転送するために使用されているが、昨年、6億1500万ドルのイーサ(ETH)とステーブルコインのUSDコイン(USDC)が盗まれるという最大級の暗号資産ハッキングを経験した。米当局は、北朝鮮のハッキング集団「ラザルス・グループ」との関連を指摘している。

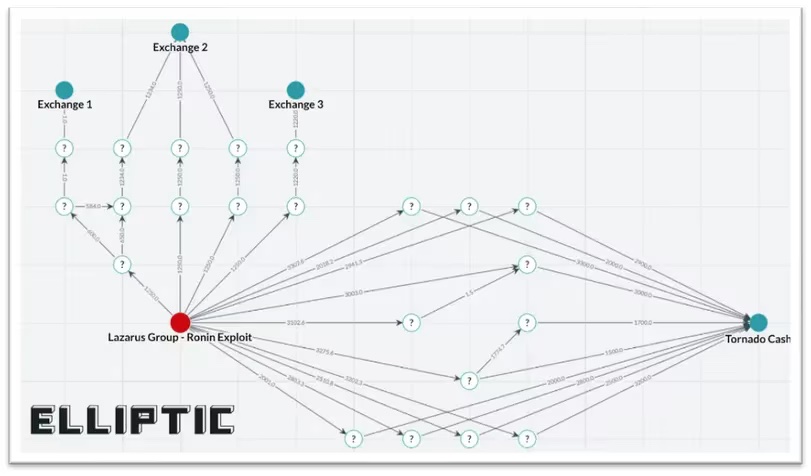

犯人はまず、分散型取引所(DEX)を通じてUSDCをETHに交換した。DEXは通常、KYC/AML(顧客確認/アンチマネーロンダリング)のコンプライアンスチェックを行わない。規制当局の監視下にある中央集権型取引所(CEX)は、ここ数年でこうしたチェックを行うようになっている。興味深いことに、下記のグラフからわかるように、犯人はその後、3つの中央集権型取引所を通じて1670万ドル相当のETHをロンダリングし始めた。

しかし、中央集権型取引所が警察当局と協力し始めると、犯人は分散型ミキサーのトルネード・キャッシュ(Tornado Cash)を使うようになった。トルネード・キャッシュは後に米財務省外国資産管理局(OFAC)から制裁を受け、制裁の有効性を争う裁判でも敗訴した。

エリプティックによると「エリプティックの調査員は盗まれたこれらの資金を追跡しており、自社システムでこの攻撃者に関連するアドレスをラベル付けしている」という。

エリプティックのグラフは、複雑なオンチェーンアクティビティがどのように分析、追跡されるかを示している。このケースでは、ラザルスがRoninハッキングの後に盗んだ資金をどのようにロンダリングしたかがわかる。

コンサルティング企業アリックスパートナーズ(AlixPartners)のケヴィン・マデュラ(Kevin Madura)氏は「犯罪者たちは、ブロックチェーンが情報の宝庫であり、違法行為を行うには最悪の場所であることに気づき始めている。投資家は、ビットコインのようなネットワークの特性とそれを取り巻くエコシステムが、実際には善良な行為者に利益をもたらすことを理解すべきである」と語った。

個人投資から機関投資家、企業の関心へ──投資家保護にはオンチェーントラッキングが不可欠

結論として、暗号資産への関心の高まり、特にSECによるアメリカでのビットコインETFの承認の可能性を背景に、悪質な行為者やハッカーは今後も暗号資産へと引き寄せられる続けるだろう。そして、オンチェーントラッキングは投資家保護の重要な要素となる。

ただし、違法行為に対する懸念にもかかわらず、暗号資産取引における犯罪行為の割合は比較的小さいことに留意することが重要だ。

さらに、暗号資産はその擬似的な匿名性から違法行為と関連付けられることが多いが、実際のところ、これらの取引はエンドツーエンドで完全に追跡可能かつ不変の台帳に記録されており、そこには監査証跡が組み込まれている。

これにより、特定のアドレス、ウォレット、エンティティ間の関係を追跡することが可能になり、取引チェーン全体にわたる不正行為の追跡がはるかに容易になる。これはブロックチェーンの記録自体によって可能になり、オンチェーン分析ツールによって強化される。

ブロックチェーンテクノロジーの日進月歩の性質、ダイナミックな暗号資産市場や規制を考えると、投資家は、世界の金融、貿易、商業の新たな未来になりそうな暗号資産を学び、理解するために時間を投資することが重要になるだろう。

|翻訳・編集:山口晶子、増田隆幸

|画像:Shutterstock

|原文:Crypto for Advisors: Cryptocurrency Transparency Truths vs. Myths